К 2025 году датой получения дохода станет последний день месяца. При депонировании выдавалась определенная часть зарплаты, которая рассчитывалась как фиксированная сумма или специальная, но это лишь аванс, и по закону доход еще не был получен. Поэтому не было необходимости удерживать налог. Однако с началом 2025 года ФЗ-263 вступил в силу. Теперь по закону подоходный налог с физических лиц удерживается дважды в месяц. Начиная с аванса и заканчивая зарплатой, датой получения дохода считается дата выплаты. На практике это отменяет понятие «аванс» и превращает его в первую часть зарплаты. Закон также изменил сроки перечисления налогов — не позднее 28 числа — и сроки подачи деклараций 6-НДФЛ — не позднее 25 числа следующего месяца, квартальных и полугодовых справок и отчетов. Не позднее 25 февраля — декларация за предыдущий год.

Подоходный налог и уплата платежей физическими лицами

Подоходный налог с физических лиц в настоящее время удерживается из авансовых платежей, поэтому работники получают немного меньший аванс и немного большую часть зарплаты. Кроме того, многие работодатели перешли на метод предварительного расчета, так как к 2025 году дата получения авансового платежа считается датой получения дохода. первая половина месяца. Это создает дополнительную нагрузку на расчет, но снимает вопрос о сумме авансового платежа. Однако обратите внимание, что изменения в законодательстве не обязывают переходить на расчетный метод. Два раза в месяц удерживается только подоходный налог с физических лиц.

Выдача чистых векселей.

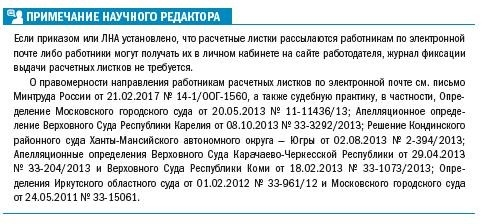

Платежная ведомость — это документ, содержащий информацию обо всех скидках и вычетах из заработной платы одного сотрудника и общую сумму выплат. До 2025 года работодатели, как правило, выдавали по одной платежной ведомости в месяц в основной части. Однако теперь сумма вкладов может меняться. в связи с изменением даты получения дохода и выдачей аванса в расчетную базу. В настоящее время он вычитается из подоходного налога физического лица. В связи с этим возникает вопрос: нет ли необходимости выдавать расчетный листок дважды? Трудовой кодекс не регламентирует периодичность и сроки выдачи записок, а лишь устанавливает, что работодатель обязан письменно извещать работника обо всех суммах, которые ему объяснили и удержали. Формат расчетной ведомости определяется локальным нормативным актом организации. В подзаконном письме содержатся дополнительные разъяснения по поводу периодичности выдачи расчетных листков. В нем говорится, что достаточно выплачивать зарплату по месячному расчету. Однако эти разъяснения были даны до недавних изменений в законодательстве. Изменения от 1 января 2025 года касаются только удержания подоходного налога, но не Трудового кодекса, в котором говорится об информации о зарплате сотрудников. И хотя Роструд и Минтруд не выпустили никаких новых разъяснений по этому вопросу, все продолжают соблюдать правила — выдавать справки о зарплате нужно обязательно раз в месяц. В большинстве случаев справка может быть выдана по инициативе работодателя или по просьбе работника.

Порядок выдачи сотрудникам расчетных листков

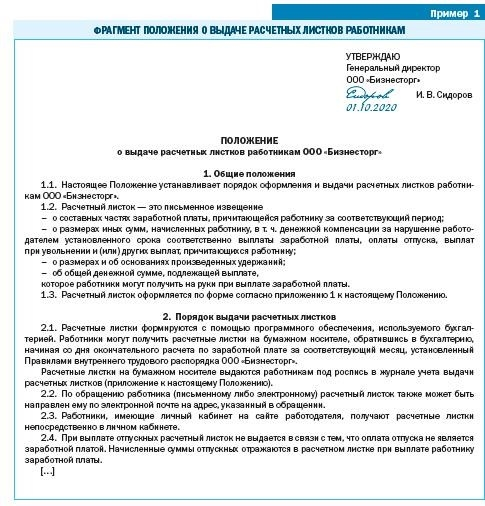

Трудовой кодекс не определяет порядок выдачи работнику расчетного листка (в том числе перечисления заработной платы на банковскую карту). Работодатель имеет право определить и прописать ее

— документ, утверждающий форму расчетного листка; или

— другим документом (приказом или локальным нормативным актом [1] (далее — НПА), например, Положением о выдаче работникам расчетных листков (пример 1)).

В Трудовом кодексе РФ прямо не указано, должен ли работник расписываться в получении расписки. Однако в случае с трудовыми инспекторами при отсутствии письменных доказательств работодателю будет проблематично доказать, что обязанности, возложенные Трудовым кодексом, были соблюдены.

В своих разъяснениях Министерство труда рекомендует работодателям подписывать и заверять уведомление для сотрудников. Это способствует документированию события и защищает от административной ответственности за нарушение трудового законодательства.

Цитата.

Из письма Минтруда России от 16 июля 2019 г. 14-2/ООГ-5284

В Кодексе [2] нет прямого указания на то, что расчетный листок должен выдаваться работникам под роспись. Однако во избежание спорных ситуаций и возможной административной ответственности считаем, что работодатель может выдавать работникам расчетные листки под роспись, так как работодатель должен обеспечить выдачу расчетных листков работникам.

Если работник не работает в день окончания (расторжения) трудового договора, работодатель может уведомить об этом работника перед выдачей расчетных листков или при выдаче трудовой книжки.

Поэтому у работодателя должно быть доказательство того, что работник получил четкую запись. Для этого можно использовать один из следующих вариантов

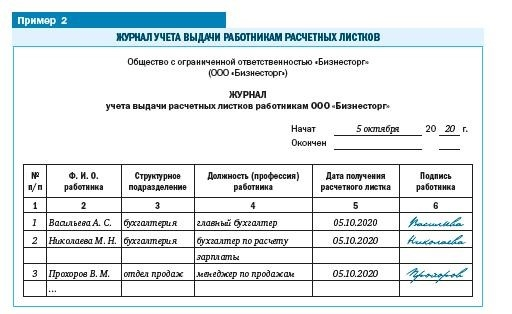

Разрешить работнику заверять записку под роспись в специальном журнале (например, в журнале учета заверенных записок работникам). Работодатели могут создавать свои собственные (например, пример 2).

На практике этот календарь включает в себя.

— имя, фамилию и отчество работника,

— сведения о должности (профессии) и структурном подразделении, в котором работает сотрудник,

Также есть поле для подписи работника и даты получения расчетного листка.

Предполагает наличие специальной графы в расчетно-платежной ведомости или расчетном листке. В этой колонке сотрудник расписывается в получении расчетного листка.

Для этой цели должна быть выделена отдельная графа по стандартной форме № Т-51 или № Т-51. Т-51 или номер формы Т-49 [3], например, «Расчетная ведомость, дата, подпись работника получил».

Напомним, что типовая форма может быть изменена [4] (например, дополнена графами, строками). Это должно быть сделано на основании приказа или распоряжения руководителя учреждения или уполномоченного лица.

Данный метод применяется при наличных расчетах с сотрудниками и может использоваться только в том случае, если зарплата выплачивается наличными через фонд. Если зарплата выплачивается без наличных на банковскую карту сотрудника, такие платежные квитанции не выдаются.

[1] Письмо Минтруда России от 31 мая 2018 г. № 14-1/ООГ-4574 — письмо Роструда от 23 июля 2018 г. № ПГ/23734-6-1.

[2] Трудовой кодекс Российской Федерации.

[3] Утвержден постановлением Государственного комитета Российской Федерации по статистике от 1 мая 2004 г. 1 «Об утверждении унифицированной формы основных учетных документов по учету труда и его оплаты».

[4] Порядок применения № 20 унифицированной формы основных учетных документов, утвержденный постановлением Госкомстата РФ от 24 марта 1999 г.

Статья опубликована в журнале «Кадровые решения», 2020 № 11.