17. 02. 2004 Печать уже сдана, потому что ПБУ «учитывает расчет налога на прибыль» действует и поток вопросов, связанных с этим документом, не стерилизован. . И причины этого очевидны. Макет написан тяжелым бюрократическим языком, что делает практически невозможным понимание того, о чем в нем говорится. Сегодня мы расскажем вам об основных положениях этого документа и о том, как они применяются на практике. Подготовить комментарии мы попросили Владимира Мещерякова, известного налогового аналитика и руководителя этого «Годового отчета». < pan> пбу 18/02: несколько слов о бухгалтерской программе

ПБУ 18/02 — проще говоря, печатная версия от 17. 02. 2004 г. гласит, что ПБУ «учитывает расчет налога на прибыль», спустя год после того, как поток вопросов, связанных с этим документом, был снят. И причины этого понятны.

| ПБУ 18/02 — Просто | 17. 02. 2004 Печать уже сдана, потому что ПБУ «учитывает расчет налога на прибыль» действует и поток вопросов, связанных с этим документом, не стерилизован. . И причины этого очевидны. Макет написан тяжелым бюрократическим языком, что делает практически невозможным понимание того, о чем в нем говорится. Сегодня мы расскажем вам об основных положениях документа и о том, как они применяются на практике. Подготовить комментарии мы попросили Владимира Мешелякова, известного налогового аналитика и ответственного за подготовку этого сборника «Годовой отчет». | ПБУ 18/02 — проще говоря, в печати от 17. 02. 2004 г. сказано, что ПБУ «учитывает расчет налога на прибыль», а прошел год, как поток вопросов, связанных с этим документом, сошел на нет. И причины этого понятны. | ПБУ 18/02 — Просто. | ПБУ 18/02 — Просто. | 17. 02. 2004 Поскольку ПБУ «учитывает расчет налога на прибыль» действует, а поток вопросов, касающихся этого документа, не стерилизован, распечатка уже сдана. . И причина этого очевидна. Макет написан тяжелым бюрократическим языком, что делает практически невозможным понимание того, о чем в нем говорится. Сегодня мы расскажем вам об основных положениях документа и о том, как они применяются на практике. Подготовить комментарии мы попросили Владимира Мещерякова, известного налогового аналитика и ответственного за этот «Годовой отчет». |

|---|---|---|---|---|---|

Потому что вам нужно «это»

Как рассчитать желаемый результат

Постоянная разница — это разница между бухгалтерской и налоговой прибылью. Рассчитать сумму дополнительного налога на прибыль и умножить ее на разницу, чтобы сравнить ее с налогом, указанным в отчете, — это разница между бухгалтерской и налоговой прибылью. На ставку налога на постоянное налоговое обязательство, которое увеличивает налог, уплачиваемый в бюджет.

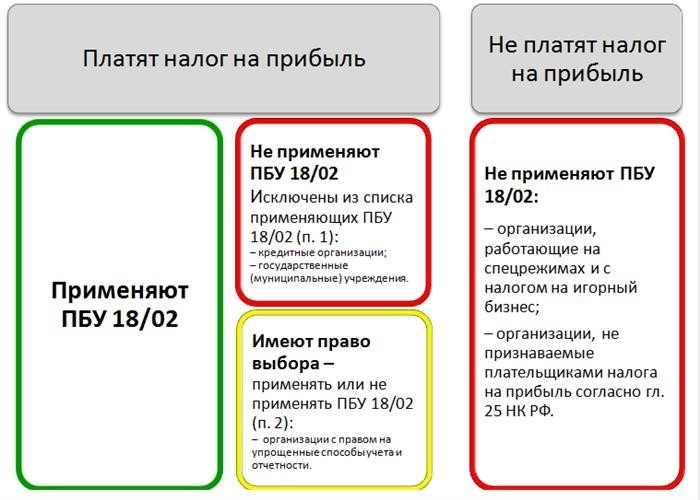

Кто не должен применять ПБУ 18/02

О специальных налоговых организациях

Обязательность применения РАО 18/02

Этап 3 «Финал» Переходим к самой интересной части. Расчет «текущего подоходного налога», все началось. При расчете текущего налога достаточно знать сумму, которую нужно увеличить и уменьшить. Сделать это несложно. Возьмите бухгалтерскую прибыль и умножьте ее на ставку налога. Затем увеличьте сумму дополнительного налога (то есть постоянных налоговых обязательств и отложенных требований. (что, конечно, также увеличивает ваши налоговые обязательства). После этих простых операций вы уменьшаете полученную сумму на «отложенное налоговое обязательство». Это, вероятно, все … ps или, как я уже сказал, ложка дегтя, все эти активы, временные и постоянные, отложенные и неповторяющиеся, должны быть отражены в бухгалтерском учете. Но для этого мы поговорим о другом моменте: о моменте, когда готовится годовой отчет. Владимир Мешеликов, руководитель группы составления этого «Годового отчета», является профессиональным руководителем «Практической бухгалтерской профессии».

Поэтому основным критерием для определения обязанности применения ПБУ 18/02 является то, платит организация налог с прибыли или нет, то есть наличие в бухгалтерском учете и отчетности информации о налоговых расчетах. Уплачивает компания налог или нет — это обязанность применять положения.

Внимание! Изменения, вносимые в ПБУ 18/02 до 2020 года, по решению Минфина. 236н. В новой редакции уточнены понятия и алгоритмы определения временных споров, изменено наименование постоянных налоговых обязательств и определены положения для интегрированных групп налогоплательщиков.

ПБУ 18/02 Описаны другие изменения в работе специалистов КонсультантПлюс. Получите бесплатный пробный доступ к К+ и доступ к обзорным материалам, чтобы узнать все подробности этого процесса.

ПБУ 18/02 — Кто должен применять и кто должен применять?

В ПБУ 18/02 дано определение организации. Это исключение из общего правила и организация, которая имеет право выбирать способ применения положений.

Кроме того, некоторые спецрежимы совместимы с обычным налоговым режимом. Например, организация может осуществлять различные виды деятельности, облагаемые налогом на прибыль в обычном порядке, облагая их единым налогом на относимые доходы. Впоследствии по деятельности, облагаемой налогом на прибыль, показатели формируются в соответствии с ПБУ 18/02, а по другим видам деятельности — нет. В таких случаях важно соблюдать раздельное ведение доходов и расходов.

В нашей системе к элементам в желтых квадратиках относятся организации, которые могут самостоятельно принять решение о применении ПБУ 18/02 (п. 2). Это организации, получившие право применять упрощенные способы ведения бухгалтерского учета и формировать упрощенную информацию.

Субъекты малого и среднего предпринимательства (перечень которых содержится в ст. 4 п. 1 № 209-ФЗ Закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24 июля 2007 г.).

Некоммерческие организации (определение этого понятия дано в статье 2 № 7-ФЗ Закона «О некоммерческих организациях» от 12 января 1996 г.).

Организации, имеющие статус участников проекта в соответствии с законом «Об инновационном центре „Сколково“» от 28. 09. 10 № 244-ФЗ.

В то же время этим организациям необходимо отразить свое право на упрощенный учет и отчетность в учетной политике. При принятии таких решений организации, естественно, должны исходить из целесообразности применения упрощенного учета и соответствия плану развития компании, основываясь на здравом смысле. При этом следует учитывать, что упрощенная отчетность, как и обычная, должна быть достоверной и полностью информировать пользователей о состоянии организации.

Компании, принимающие решение об упрощении учета и отчетности, могут также отказаться от применения ПБУ 18/02. Это должно быть отражено в учетной политике.

Однако прежде чем отказаться от применения ПБУ 18/02, организация должна проверить, входит ли она в число организаций, перечисленных в пункте 5 статьи 6 закона «О бухгалтерском учете». Статья 6 Закона «О бухгалтерском учете». Эти организации исключены из списка лиц, уполномоченных вести упрощенный учет, и, следовательно, лишены права не применять ПБУ 18/02 на этом основании.

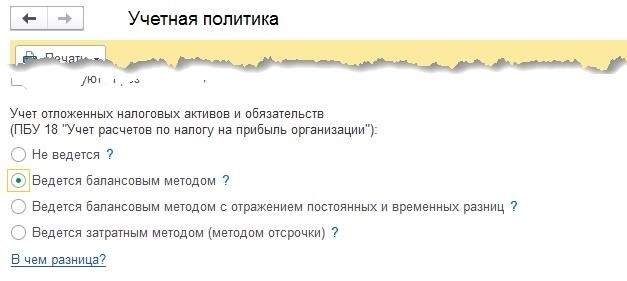

ПБУ 18: Балансовое право в сравнении с балансовым правом с ПР и БП отражено в программе 1С:Бухгалтерия 8

С 2020 года вступает в силу новая редакция ПБУ 18/02 «Учет расчетов по налогу на прибыль» (приказ Минфина России от 20 ноября 2018 г. № 236н). Организации вправе применять новую редакцию ПБУ 18/02 с 2019 года при наличии утвержденных решений в учетной политике.

Многие изменения, внесенные в ПБУ 18/02, соответствуют Международным стандартам финансовой отчетности (IAS) 12 «Налог на прибыль» и рекомендациям Методологического центра бухгалтерского учета (МЦБУ).

Основные изменения в новой версии:.

Организации государственного сектора исключены из сферы применения ПБУ 18/02

Разъясняется порядок согласования временных разногласий (ВР) и постоянных разногласий (ПС) членами интеграционной группы налогоплательщика.

Устраняется неопределенность в вопросе о том, следует ли рассматривать некоторые виды разниц как временные или постоянные.

Определите процесс определения стоимости налога на прибыль. Налог на прибыль включает в себя текущий и отложенный налог, который учитывается при определении финансовых результатов в отчетном периоде. Текущий налог на прибыль — это налог на прибыль для целей налогообложения, определенный в соответствии с данными налогового учета. Отложенный налог на прибыль определяется как результат операций, не включенных в бухгалтерские прибыли (убытки), плюс общее изменение требований по отложенному налогу (DTA) и отложенных налоговых обязательств (DTL).

Уточнена терминология: термин «постоянный налоговый доход» (PTI) используется вместо термина «постоянный налоговый счет» (PTA), а термин «постоянный налоговый расход» (PTE) используется вместо термина «постоянное налоговое обязательство « (PTR). В то же время все определения данного понятия остаются неизменными.

Новая редакция EIB 18/02 дополнена приложением, содержащим практические примеры определения налога на прибыль (доход) и связанных с ним показателей налога на прибыль (доход), включая величину чистой прибыли за отчетный период.

| Сходства балансового метода с балансовым методом отражения ПР и БП: | Расчеты отложенного налога производятся в обычном режиме | |

|---|---|---|

Все различия вычисляются как временные, и пользователь не может вмешиваться в этот процесс

Оценка типов различий по выбору пользователя

Если есть постоянные различия, и применяются рекомендации БМК и балансовый метод, то подход является учетной политикой и должен быть заранее согласован с аудитором, чтобы избежать разногласий в профессиональном кризисе

ПБУ 18/02 Пересмотр.

Пример. Предприятие приобрело оборудование в 2020 году. Предприятие ожидает получить доход от использования оборудования в течение трех лет. Прибыль предприятия за этот трехлетний период будет равна выручке за вычетом стоимости оборудования, которая амортизируется в течение трехлетнего периода. В данном случае, согласно налоговому законодательству, срок амортизации составляет 10 лет. В этом случае налогооблагаемая прибыль в первый год деятельности будет значительно выше полученной, а налоги «съедят» значительную часть этой прибыли. Инвестор может решить, что даже через три года половина прибыли все равно будет уходить на налоги. Однако амортизация уменьшит налогооблагаемую прибыль, и налог к уплате будет меньше, о чем инвестор должен знать заранее. ПБУ 18/02 предоставляет инструмент для представления такой ситуации.

Организации государственного сектора исключены из сферы применения ПБУ 18/02.

Уточнен порядок определения временных (ВР) и постоянных (ПР) разниц, в том числе у участников КГН.

Ведется по затратному методу (метод отсрочки).

Различия в работе этих методов в программе объясняются в статье по ссылке внизу страницы выбора метода.

Применение учета отложенных налогов с использованием балансового метода