Все организации и индивидуальные предприниматели сдают отчетность в Федеральную налоговую службу. Состав, формат и сроки представления отчетности зависят от режима налогообложения, размера предприятия, вида деятельности и численности работников. Максимальный размер штрафа за непредставление налоговой отчетности не может превышать 30% от суммы неуплаченного налога. Минимальный штраф составляет 1000 рублей. При наличии смягчающих обстоятельств размер штрафа может быть уменьшен в соответствии со статьями 112(1) и 114(3) Налогового кодекса РФ. Фискальная ответственность за нарушение сроков представления отчетности предусматривает два вида штрафов и замораживание счетов для руководителей и организаций в соответствии с Налоговым кодексом и Кодексом об административных правонарушениях.

Штрафы за нарушение сроков представления налоговой отчетности или РСВ

О сроках сдачи РСВ за 2025 год написано здесь.

Сроки подачи налоговых деклараций:

Штрафы за промежуточные декларации и налоговые расчеты

Штраф за непредставление квартальной или месячной промежуточной декларации по налогу на прибыль и документов для расчета налога, включая также расчет 2-НДФЛ, составляет 200 рублей за каждый не представленный в срок документ (пункт 1 статьи 126 Налогового кодекса). (Российская Федерация).

Штраф за непредставление расчета 6-НДФЛ составляет 1 000 рублей за каждый полный или неполный месяц со дня установленного срока представления.

Для расчетов 6-НДФЛ за 2025 год:.

Блокировка отчетности

Если компания не представила в установленный срок декларацию по НДС, прибыли, активам, РСВ или 6-НДФЛ, налоговые органы могут принять решение о замораживании расчетного счета.

Решение об удержании НДС принимается, если срок задержки сдачи декларации превышает 20 рабочих дней (пункт 2 статьи 76 ФНС России).

Ранее мы писали о том, как быстро разблокировать счет.

Штрафы для руководителей

За нарушение сроков сдачи отчетности руководитель компании может быть привлечен к ответственности по статье 15.5 КоАП РФ.

Руководителей могут оштрафовать на 300-500 рублей.

Штрафы за несоблюдение сроков сдачи налоговой отчетности. Панель.

Максимальный штраф: 30% от неуплаченной суммы, минимум 1000 рублей. (статья 119, пункт 1 Налогового кодекса РФ)

Предупреждение или штраф в размере 300-500 руб. (Статья 15.5 Кодекса Российской Федерации об административных правонарушениях)

Приостановление действия счета по истечении 20 рабочих дней со дня представления счета. (Подпункт 1, пункт 3 и пункт 3. 2 статьи 76 Налогового кодекса РФ)

Исчисление налогов, в том числе

ежемесячные или ежеквартальные отчеты о прибылях и убытках

Расчет прогрессирующих налогов на недвижимость

Сведения о численности персонала

200 фрикций за каждый непредставленный документ. (ст. 1, п. 1 Налогового кодекса РФ)

Штраф от 300 руб. до 500 руб. (часть 6 статьи 15 Кодекса Российской Федерации об административных правонарушениях)

1000 руб. за каждый полный или неполный месяц со дня представления расчета. (Статья 126 Налогового кодекса РФ)

Штраф в размере 300-500 рублей.

Приостановление действий по счету по истечении 20 рабочих дней со дня представления отчета. (ст. 76, п. 3. 2 НК РФ)

Ответственность за несвоевременное представление отчетности в СФО.

Штрафы за непредставление формы ЕФС-1 определены ст. 17 Федерального кодекса. 27-ФЗ от апреля 1996 г. Штраф за несвоевременную сдачу отчетности составляет 500 руб. на одного работника, включая сотрудников СДА.

Если порядок сдачи отчетности в электронном виде не нарушен, штраф составляет 1 000 рублей. Если количество сотрудников в отчете превышает 10 человек, отчет должен быть сдан в электронном виде.

Однако штрафа можно избежать, если ошибки выявлены индивидуально и направлено обновление, либо если обновление направлено в течение пяти рабочих дней со дня получения уведомления ФИС.

Если тема 1.1 раздела 1 (ранее СЗВ-ТД) не была представлена:

Если не представлен раздел 2 (ранее 4-ФСС):

Представление или непредставление неполных или неверных сведений о застрахованном лице

500 рублей на одно застрахованное лицо.

Штраф от 300 до 500 рублей (ст. 15. 33. 2 КоАП РФ).

1000 рублей на одно застрахованное лицо

Штраф от 300 до 500 рублей (ст. 15. 33. 2 КоАП РФ).

Нарушение сроков представления подраздела 1.1 раздела 1 (ранее СЗВ-ТД)

Штраф в размере 500 рублей на сотрудника

Предупреждение или наложение штрафа в размере от 300 до 500 руб.

(часть 2 статьи 15.33.2 Кодекса об управленческих правонарушениях)

Не передал раздел 2 (ранее 4-ФСС)

5% от суммы взноса, подлежащего уплате (за последние три месяца соответствующего периода), но не более 1 000 рублей и не более 30% от суммы этого взноса.

За отказ от представления документов и сведений, необходимых для назначения и выплаты пособий, — 200 рублей за каждый непредставленный документ.

За представление недостоверных сведений и документов или их сокрытие, излишние выплаты — 20% (не более 5 000 рублей и не менее 1 000 рублей) от суммы превышения расходов над фондом.

Подробности в ФЗ-1 от 2025 года:

Ответственность за непредставление отчетности.

Штрафы за непредставление годовой отчетности и аудиторских заключений в налоговые органы определены статьей 19.7 Кодекса об административных правонарушениях РФ. Соответственно, за непредставление годовой бухгалтерской (финансовой) отчетности в ФНС бухгалтеры должны заплатить 300-500 рублей.

Уплата штрафов и санкций в рамках системы уплаты единого налога (ЕСН)

Обязанность по уплате налогов считается исполненной после истечения срока, только если ФНС знает об уплате. Если отчет (уведомление) не представлен или отправлен не тем способом, который принят ФНС, платеж не признается. Деньги из ФНС не могут быть взысканы в пользу некоторых бюджетов. Пени будут накапливаться за каждый календарный день просрочки до тех пор, пока не будет получена информация об общем обязательстве.

До конца 2023 года действует мораторий на штрафы за ошибки в оповещениях. С 2025 года мораторий перестанет действовать, и за ошибки в оповещениях будут начисляться пени, если ошибка не будет исправлена до даты вступления в силу налогового платежа или сбора.

За просрочку до 30 дней пени начисляются по ставке 1/300 от базовой процентной ставки, а начиная с 31 дня — по ставке 1/150 от базовой процентной ставки центрального банка. Кроме того, за непредставление уведомления взимается штраф — 200 рублей (пункт 1 статьи 126 Налогового кодекса РФ).

В статье использованы фотографии с сайта freepik.com.

Как избежать штрафов за несвоевременное перечисление подоходного налога

В 2025 году начнут действовать правила наложения штрафов за неуплату налога на налоговых агентов. Самым массовым «агентом» у нас является компания Pitt. Разберитесь, как избежать штрафов за просроченные отсрочки по уплате налогов.

Пит Дот Дот Опоздание — как избежать штрафа.

Так, вас могут оштрафовать на 20% от суммы налога, которую вы не успели уплатить в срок (статья 123, пункт 1 Налогового кодекса РФ):

В 2025 году установлены следующие сроки уплаты подоходного налога физическими лицами

Для подоходного налога с физических лиц сроки одинаковы для всех выплат, включая отпускные и больничные.

Уплата единого налогового платежа (которого в данном случае достаточно для определения отсутствия задолженности агента перед бюджетом), а не конкретного налога (в том числе теперь считается подоходный налог «агентского» физического лица). А об изменениях в уплате подоходного налога с физических лиц, действующих с 2025 года, мы рассказывали вам здесь.

Избежать штрафов (п. 2 ст. 123 ФНС России):

Поскольку штраф был начислен за два разных действия: либо налог не был удержан, либо налог не был уплачен, шаги, которые необходимо предпринять, чтобы избежать штрафа, несколько отличаются. Приведем каждый случай.

Удержанный, но не уплаченный налог.

Несвоевременная уплата подоходного налога с физических лиц — как избежать штрафа. При обнаружении просрочки в кратчайшие сроки:

Подробнее о том, как рассчитать и уплатить пени за 2023-2024 годы, читайте в нашем документе.

Смотрите примеры подтверждения уплаты подоходного налога для физических лиц в 2023-2024 годах. А для перечисления етида с 2023 года — вот реквизиты.

Если речь идет о задержке в текущем периоде (то есть о 6-НДФЛ, которая еще не подана), то до окончания периода ничего делать не нужно. Подайте правильный отчет и выполните все условия, освобождающие вас от штрафа.

Самое главное — такие задержки не должны быть систематическими. Освобождение от ответственности было введено для настоящих агентов и непреднамеренных ошибок.

Эксперты КонсультантПлюс подробно рассказали о последствиях неуплаты НДФЛ в налоговые органы. Получите бесплатный пробный доступ к системе.

Налоги удержаны, но не уплачены

Если налог не удерживается, то действие вышеописанной системы расширяется. Вам понадобится следующее.

Все это нужно сделать быстро, пока налоговики не поняли вашу оплошность и не провели проверку. Успешно обработайте НДФЛ до того, как это сделают они. Даже если ошибка сохранилась с прошлого года, штрафов можно избежать (см. письмо УФНС от 24 апреля 2019 г. № БС-3-11/4119@).

Что делать, если сотрудник уже уволился из компании? К сожалению, избежать штрафов в этом случае не получится. 6-НДФЛ будет скорректирована, но остальные существенные условия неприменения обязанностей (уплата налогов и штрафов) не будут выполнены. Поэтому оснований для освобождения от штрафа нет. Также не забудьте уведомить налоговую инспекцию и работника о сумме неудержанного налога. За прошлый год нужно подать уточненный отчет о прибылях и убытках (ранее 2-НДФЛ).

Штрафы ЕФС-1 в 2025 году.

Все работодатели обязаны подавать в Социальный фонд сведения о трудовой деятельности своих сотрудников. Эти сведения указаны в подразделе 1.1 раздела 1 формы ЕФС-1. С 1 января 2025 года ЮФО изменил форму и порядок заполнения отчета (приказ ЮФО № 2281 от 17 ноября 2023 года). В новой форме появился новый код и новое основание для отчета в событии «Увольнение».

Важно. Эксперты журнала «Личное дело» объяснили, как заполнить личную часть новой формы отчета ЕФС-1. Редакция отметила новый код и привела пример его использования.

Новые правила сдачи ЕФС-1 в 2025 году >>>

Декларировать зарплату, на которую начислены страховые взносы, должны не только постоянные работники, но и лица, работающие по трудовым договорам с иждивением (п. 1 ст. 420 НК РФ).

Все наемные работники, даже отдельные компании или компании, в которых сотрудники работают удаленно или на дому, обязаны подавать отчеты. И по возможности делать это нужно правильно и своевременно, так как за несвоевременную подачу или неправильно заполненные формы трудовые инспекторы могут вынести предупреждение или наложить штраф.

Скачайте образцы заполнения форм EFS-1 для различных видов деятельности HR.

ЭФС-1 При переводе совместителя на основную работу образец заполнения форм сотрудниками Актиона и специалистами по кадрам.

ЭФС-1 При переводе временного сотрудника на постоянную работу образец заполнения форм сотрудниками Актиона и специалистами по кадровым мероприятиям образец заполнения форм сотрудниками Актиона и специалистами по кадровым мероприятиям

EFS-1 При присвоении квалификационной категории образцы бланков, дополненные сотрудниками по работе с персоналом и HR-специалистами

Новые формы ЕФС-1: санкции за несвоевременное представление, ошибки и непредоставление субсидий

Если работодатель не отправил вовремя сведения о сотруднике SFR, кадровика или бухгалтера, в чьи обязанности входит подготовка и отправка отчетности, можно оштрафовать за непредставление EFS-1 в соответствии с ч. 15.33.2 Кодекса об управленческих правонарушениях.

Размер санкций варьируется в пределах 300-500 рублей. За очередное регулярное нарушение компания может быть оштрафована на 1000 рублей. Штраф накладывается в виде бумажной формы, если в компании работает более 10 сотрудников. Такие работодатели должны сдавать отчетность в ПФР только в электронном виде.

Коммуникация. В случае с EFS-1 (отчет 2025) штрафы налагаются на работников, чей работодатель не перечисляет их в ПФР вовремя. Таким образом, в отношении всей рабочей группы платежи суммируются, и итоговый штраф может исчисляться тысячами рублей, а не сотнями.

Кроме того, закон предусматривает наказание за отчеты в срок, но с ошибками. Однако если сотрудник, составивший документ, в течение 10 рабочих дней после обнаружения ошибки внесет необходимые коррективы в ЕФС-1, штраф не налагается.

Санкции за несвоевременный отчет с ошибками и ошибки по формату EFS-1

Непредставление отчетов и неполные или искаженные формы данных

Предупреждение или штраф в размере 300-500 рублей за каждого сотрудника, чьи данные не сданы в СФР в срок.

Сдача отчетов по бумагам для организаций с численностью сотрудников более 11 человек

Важно. В настоящее время юридические лица не несут ответственности по статье 15.33.2 КоАП РФ, штраф за непредставление ЭФС-1 предусмотрен только для работников, указанных в статье 2.4 КоАП РФ. Как правило, это лицо, ответственное за организацию.

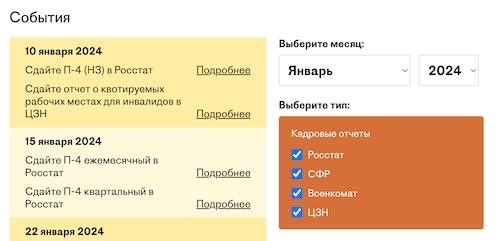

Календарь помогает обеспечить своевременную сдачу отчетности в Социальный фонд, РОССТАТ, военкомат и другие ведомства. Это гарантирует, что необходимые даты не будут упущены. Этот сервис в сочетании с производственным календарем позволяет учитывать различные нормы рабочего времени, а также количество рабочих дней и периодов отдыха.

Как избежать штрафов в рамках EFS-1

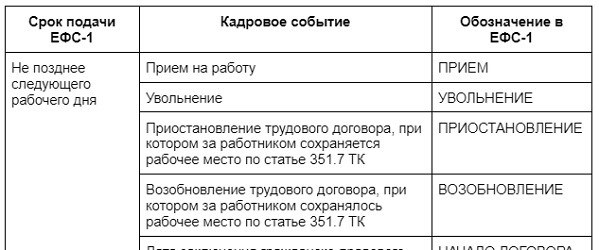

Чтобы не платить штрафы за бесконечное представление сведений по ЕФС-1, подавайте отчет по каждому принятому или уволенному сотруднику, а также по дате заключения и истечения срока действия трудового договора не позднее первого рабочего дня с даты издания приказа, заключения или прекращения действия договора.

Если приказ об увольнении издан в четверг 18 апреля 2025 года, подайте отчет в тот же день или не позднее пятницы 2025 года. Если дата приказа выпадает на последний рабочий день (пятница — 31 мая 2025 года), сообщите о событии в тот же день или в следующий понедельник — 1 июня 2025 года (статья 193 Гражданского кодекса РФ). Даже опоздание на один-два дня может привести к тому, что трудовой инспектор оштрафует за несвоевременную подачу ЭФС-1.

Однако, согласно EFS-1, штрафы по выплатам за 2025 год по этому постановлению начисляются только при подаче документов о приеме и увольнении сотрудников. Отчетность по срокам для других действий персонала отличается. В данной таблице указаны сроки, которые необходимо соблюдать, чтобы не наложить санкции за несвоевременную подачу EFS-1 в 2025 году.

Переводы на другую работу, назначение новых прав и все другие кадровые события отражаются в ежемесячном отчете, представляемом последним работодателем до 25 числа месяца, следующего за отчетным. Если 25-е число месяца выпадает на выходной или праздничный день, срок автоматически переносится. Однако предпочтительнее не откладывать и сообщить об этом важном вопросе заранее.

Сроки сдачи ежемесячного отчета EFS-1 в 2025 году: справка из системы HR

Кроме того, очень важно следить за правильностью заполнения форм. Если вы обнаружили ошибки, постарайтесь исправить их как можно скорее; некоторые ошибки при заполнении СФР не считаются основанием для отказа в приеме отчета, но если ошибка существенная, форма будет отклонена. Чтобы выявить ошибки в EFS-1 в разделе 1, не говорите о санкциях. Исправьте или подайте корректирующую форму с самым последним пунктом.

Таблица из кадровой системы: коды ошибок в отчетах ЭФС-1 при проверке из ФИС